سیگنال خرید سهام، آموزش معامله گری در بورس سهام

سیگنال خریدوفروش دقیق سهمسیگنال خرید سهام، آموزش معامله گری در بورس سهام

سیگنال خریدوفروش دقیق سهمافزایش ۱۷۳ درصدی سود انبوه ساز بورسی / بورس، بازار منتخب سرمایه گذاران

فولادساز پنجم دنیا در تدارک همکاری با بزرگترین شرکت بورس ایران برآمد

مدیران پنجمین فولادساز بزرگ دنیا با بازدید از خطوط تولید فولاد مبارکه، در تدارک همکاری با بزرگترین شرکت بورس ایران برآمدند.

به گزارش پایگاه خبری بورس پرس، در جریان بازدید قائم مقام مدیرعامل شرکت بائو استیل از فولادمبارکه و دیدار با مدیرعامل و معاونان این شرکت و بازدید از خطوط تولید، فرصت های همکاری بین پنجمین فولادساز بزرگ دنیا و بزرگترین شرکت بورس ایران (با سرمایه 7.5 هزار میلیارد تومانی) بررسی شد.

در این دیدار، چن درانگ ( Chen Derong) با بیان اینکه صنایع فولادسازی ایران و چین مشترکات بسیاری با هم دارند و از این رو آینده درخشانی در انتظار فولادمبارکه است، گفت: فولاد مبارکه به عنوان یک فولاد ساز از تجهیزات و تکنولوژی پیشرفته ای استفاده می کند.

وی افزود: قبل از بازدید، اطلاعات دقیق از صنعت فولاد ایران نداشتیم اما اطلاع داشتیم که صنعت ایران در دهه های اخیر رشد بالایی داشته است.

قائم مقام مدیرعامل شرکت بائو استیل چین گفت: از این فرصت مناسب حضور در شرکتهای فولادساز ایران استفاده کردیم و شرایط سرمایه گذاری و همکاری شرکتهای چینی و شرکتهای ایرانی را بررسی کنیم.

وی با بیان اینکه فولاد مبارکه از نظر تکنولوژیکی بسیار پیشرفته است، گفت: فولادمبارکه بزرگترین شرکت فولاد سازی ایران است و سهم بزرگی از فولاد ایران را در اختیار دارد.

مدیران بائواستیل پیش از این نیز در دیدار با رییس هیأت عامل ایمیدرو خواهان همکاری با ایران در صنعت فولاد و بخش اکتشاف معادن شدند .

چِن زایگن (Chen Zaigen) گفت: با توجه به امکاناتی که بائو استیل در بخش فولاد، معادن، اسکله، حوزه مالی و آی تی دارد، امکان ایجاد و توسعه همکاری های وسیعی بین ایران و چین ایجادکرد وجود دارد.

این مدیر ارشد بائو استیل چین با اشاره به عزم مقامات ایران و چین برای بسط همکاری های اقتصادی، اظهار کرد: کارخانه های چینی از استاندارد بالای زیست محیطی برخوردارند که حتی از برخی شرکتهای اروپایی و آمریکایی نیز پیشرفته تر هستند.

وی از دستور کار شرکت های بزرگ چینی برای توسعه همکاری با ایران، به عنوان برنامه دولت چین یاد کرد و افزود: شرکت بائو استیل با گردش مالی 130 میلیارد دلاری سالیانه از شرایط نقدینگی بالایی برخوردار است. از مجموع 800 میلیون تن کل تولید فولاد چین، حدود 700 میلیون تن آن در داخل کشور مصرف می شود و تنها 100 میلیون تن معادل 14 درصد آن روانه بازارهای صادراتی می شود.

وی با بیان اینکه ژاپن فقط حدود 30درصد از تولیدات فولادی خود را صادر می کند، گفت: کشورهای اروپایی و آمریکا، پرونده هایی برای صادرکنندگان فولاد چینی باز کرده اند.

مهدی کرباسیان رئیس هیات عامل ایمیدرو نیز گفت: تا سال 2025 میلادی باید به ظرفیت 55 میلیون تن فولاد دست یابیم و برای تأمین مواد اولیه آن برنامه وسیعی در بخش اکتشاف آغاز کرده ایم.

وی افزود: بر اساس پیش بینی ها، با ادامه فعالیت های اکتشافی، تا یکسال آینده میزان ذخایر سنگ آهن ایران بین 30 تا 50 درصد افزایش خواهد یافت. با توجه به ذخایر معدنی، وجود ذخایر گاز و دسترسی به آب های آزاد و همچنین نیروی کار متخصص، شرایط مناسبی برای توسعه بخش معدن و صنایع معدنی به ویژه فولاد با شرکتهای خارجی وجود دارد.

براساس این گزارش، شرکت بائو استیل در سال 2014 با تولید 43 میلیون تن فولاد خام در رتبه چهارم جهانی قرار گرفت اما در سال 2015 با 9 میلیون تن کاهش تولید، به جایگاه پنجم جهانی رسید.

این شرکت پیش بینی کرده تا پایان سال جاری میلادی، به ظرفیت تولید 80 میلیون تنی دست پیدا می کند در حالی که تا سال 2015 از ظرفیت تولید 50 میلیون تنی برخوردار بود.

در اولین سود سال مالی آینده و نسبت به سال جاری اعلام شد:

افزایش ۱۷۳ درصدی سود انبوه ساز بورسی به دلیل یک برآورد

شرکت بورسی و انبوه ساز توس گستر اولین سود هر سهم سال مالی ۹۶ را با رشد ۱۷۳ درصدی اعلام کرد که ناشی از یک برآورد است.

به گزارش پایگاه خبری بورس پرس، سرمایه گذاری توس گستر سود هر سهم سال مالی 31 شهریور جاری را که از 158 به 88 ریال کاهش داده بود، اولین سود هر سهم سال مالی 96 را با رقمی خیره کننده همراه کرد.

"وتوس" با سرمایه 67.5 میلیارد تومانی ، سود هر سهم سال مالی آینده را 240 ریال پیش بینی کرده که در مقایسه با سود 88 ریالی سال مالی جاری ، 173 درصد رشد می دهد.

این رشد ناشی از برآورد افزایش 447 درصدی درآمد فروش برای سال مالی آینده است. با این اوصاف انتظار می رود نماد این شرکت برای ارایه توضیحات بسته شود.

دبیر انجمن قطعه سازان اعلام کرد:

واکنش به ساخت خودروهای مشترک ایران خودرو و پژو با کمتر از ۴۰ درصد

دبیر انجمن قطعه سازان با اعلام اینکه تولید مشترک محصولات جدید پژو اگر کمتر از ۴۰ درصد ساخت داخل صورت گیرد خلاف سیاستهای وزارت صنعت است،گفت: قطعه سازان تا۸۰ درصد امکان تولید قطعات مورد نیاز خودروهای مشترک را دارند.

به گزارش پایگاه خبری بورس پرس،آرش محبینژاد در خصوص میزان ساخت داخل محصولات جدید پژو که براساس سیاست گذاری وزارت صنعت 40 درصد تعریف شده به تسنیم گفت: هر پروژهای قبل از اجرا یک سیر مطالعاتی و امکان سنجی را طی کرده و سپس به طرحی تجاری تبدیل میشود.

وی افزود: برهمین اساس ایران خودرو باید در گام نخست تولید محصولات مشترک 40 درصد ساخت داخل را محور فعالیت خود قرار دهد. اگر محصولی کمتر از 40 درصد تولید شود مغایر با سیاستهای وزارت صنعت است.

دبیر انجمن صنایع همگن قطعه ساز اضافه کرد: البته این معیار فعالیت امسال از طرف وزارت صنعت به شرکتهای خودروساز ابلاغ شده و در سال گذشته خودروسازانی که تمایل به همکاری با شرکای خارجی خود بودند فعالیت را با 20 درصد ساخت داخل آغاز و به مرور داخلی سازی را افزایش میدادند اما امسال حتما باید با 40 درصد ساخت داخل تولید محصولات مشترک انجام شود.

محبینژاد با اعلام اینکه به طور حتم در همکاری جدید ایران خودرو و پژو، تأمین قطعات و سرمایه گذاری در بخش قطعه سازی کشور پیش بینی شده، گفت: به جرأت میتوانم بگویم قطعه سازان تا 80 درصد امکان تولید قطعات مورد نیاز خودروهای مشترک را دارند. بسیاری از واحدهای قطعه سازی با استانداردهای شرکت پژو هماهنگ بوده و به روزرسانی ها را انجام دادهاند. به نحوی که نمیتوانیم بگوییم قطعه ساز داخلی نمیتواند قطعات مورد نیاز خودروهای مشترک را تولید نماید.

وی تصریح کرد: در حال حاضر بخش قطعه سازی کشور با مطالبات معوق و کمبود سرمایه در گردش روبهرو است اما این امر به هیچ عنوان به این معنی نیست که ما توانایی تولید قطعات محصولات جدید خودرو در داخل کشور را نداریم.

محبینژاد با اعلام اینکه تولید مشترک محصولات جدید پژو اگر کمتر از 40 درصد ساخت داخل صورت گیرد خلاف سیاستهای وزارت صنعت است، گفت: باید ببینیم در قرارداد جدید چه موضوعاتی برای عمق ساخت داخل قطعات پیش بینی شده است. اما در مجموع محصول مشترک در گام اول تولید باید با 40 درصد ساخت داخل باشد. مگر اینکه در قرارداد گفته شود برای بررسی و کشش بازار محصولات جدید تولید میشوند تا پس از ارزیابی به تولید انبوه برسند که این موضوع به هیچ عنوان در سطح پروژه ملی تعریف نمیشود.

یک کارشناس بازار سرمایه مطرح کرد:

هیچ گروهی پتانسیل لیدر شدن ندارد

قیمت سهام در حال حاضر تحت تأثیر عدم تغییر در عملکرد شرکت ها، بدون هیجان و نوسانات شدید کار خود را ادامه می دهد، اما انتظار می رود این نوسانات در نیمه دوم سال تحت تأثیر پتانسیل هایی که برای رخ دادن اتفاق های مثبت اقتصادی و سیاسی پیش رو وجود دارد، صعودی شود.

در حال حاضر هیجانات بازار سرمایه کاهش یافته و این امر تحت تأثیر افزایش توجه اهالی بازار بورس به پارامترها واقعی و بنیادی اقتصادی می باشد.

یک کارشناس بازار سرمایه ضمن بیان این مطلب در گفتگو با خبرنگار بورس نیوز عنوان کرد: قیمت سهام در حال حاضر تحت تأثیر عدم تغییر در عملکرد شرکت ها، بدون هیجان و نوسانات شدید کار خود را ادامه می دهد، اما انتظار می رود این نوسانات در نیمه دوم سال تحت تأثیر پتانسیل هایی که برای رخ دادن اتفاق های مثبت اقتصادی و سیاسی پیش رو وجود دارد، صعودی شود.

نیما ملایی در ادامه افزود: در شرایط فعلی هیچ گروهی پتانسیل لیدر شدن را ندارد، چرا که تغییرات مثبت اقتصادی و بنیادی در صنایع مختلف رخ نداده تا بازار را با خود همراه کند، اما با این حال هنوز گروه خودرویی پتانسیل بازگشت و صعودی شدن را دارا می باشد و از طرفی با توجه به اینکه گردش نقدینگی همچنان در این صنعت بالاست، در صورت ایجاد تغییرات مثبت در عملکرد شرکت ها تقاضا برای گروه افزایش خواهد یافت و می توان بازهم به سمت رهبری بازار سرمایه در روند صعودی بازگردد.

وی گفت: با توجه به اینکه زمزمه هایی مبنی بر کاهش مجدد نرخ سود بانک ها در نیمه دوم سال جاری وجود دارد، قطعاً در بازاری همچون بازار سرمایه که انتظارات قیمت ساز هستند، بدون واکنش از کنار این خبر عبور نخواهد کرد و ممکن با تقدم یا تأخری اثر این موضوع بر نسبت پی بر ای انتظاری بازار سرمایه را شاهد باشیم. البته هنوز به صورت واقعی نرخ سود و تسهیلات بانک ها کاهش نیافته است و پیش بینی می شود در صورتی که بانک ها کاهش نرخ را لحاظ کنند در صورت های مالی 6 ماهه برخی شرکت ها می توان آثار آن را مشاهده کرد.

این کارشناس بازار سرمایه در خصوص عملکرد نیمه نخست سال جاری شرکت ها گفت: به نظر می رسد در برخی گروه ها شاهد عملکردی بهتر از 3 ماهه نخست سال جاری باشیم به طوریکه در بین معدنی ها با توجه به رشد قیمت های جهانی انتظار تعدیل مثبت یا پوشش مناسب بودجه آنها می رود و در گروه خودرویی با توجه به افزایش تیراژ تولید و فروششان در 6 ماه نخست و فروش دارایی ها و یا سهام زیان ده برخی شرکت ها انتظار بهبود شرایط وجود دارد.

ملایی در خاتمه تأکید کرد: در حال حاضر قیمت سهام شرکت ها از نظر قیمتی و زمانی به محدوده کف خود رسیده و وقت فروش سهم نیست و بهترین شرایط جهت نگهداری سهام یا خرید و مدیریت پرتفوی سهامداران و سرمایه گذاران می باشد.

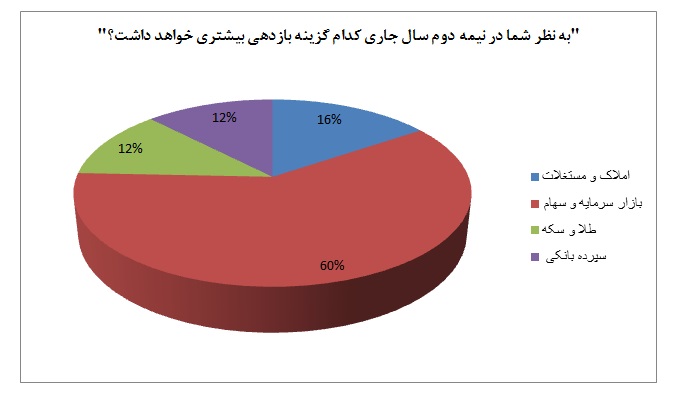

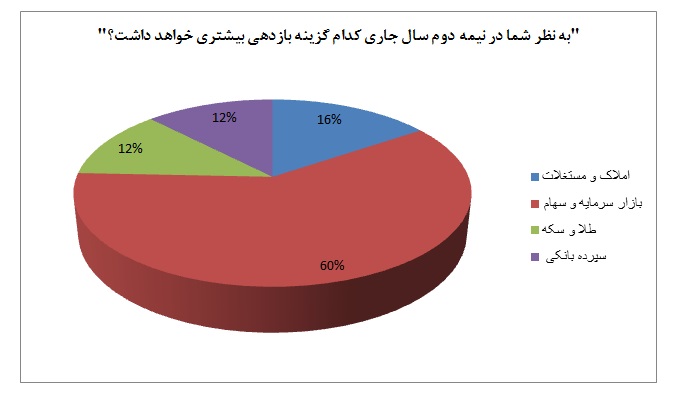

در نظرسنجی بورس نیوز مطرح شد:

بورس، بازار منتخب سرمایه گذاران

بازار طلا، سکه و ارز نیز همچون بازار مسکن حال و روز خوشی ندارد و در دولت یازدهم نرخ ارز همچون نرخ تورم کنترل شده و برنامه های جدی برای تثبیت این نرخ در محدوده مشخصی به اجرا در آمده است.

انتخاب مناسب ترین بازار برای سرمایه گذاری همواره یکی از مهمترین دغدغه های سرمایه گذاران و معامله گران به شمار می رود و پتانسیل های بازار های مالی همچون بازار پول، سرمایه، مسکن و طلا توسط سرمایه گذاران بررسی می شود تا در نهایت نقدینگی خود را در بهترین و پر پتانسیل ترین بازار برای رشد و اعطای بازدهی مناسب به آنها انتخاب کنند.

بر اساس گزارش بورس نیوز، نظر سنجی با محوریت بهترین بازار برای سرمایه گذاری در این پایگاه خبری برگزار شده تا نظر فعالان بازار سرمایه در این خصوص مطرح شود.

بورس، بازار منتخب سرمایه گذاران

تعداد کل آراء: 4,425

همانطور که از نمودار فوق مشخص است 60 درصد آراء از تعداد 4،425 شرکت کننده در نظرسنجی بورس نیوز به گزینه دوم یعنی بازار پول و سرمایه رأی داده اند.

به عبارت بهتر حداکثر سرمایه گذارانی که در نظرسنجی شرکت نموده اند بر این امر معتقدند که بازار سرمایه از پتانسیل رشد و بالندگی برخوردار است و می تواند تا پایان سال جاری نسبت به سایر بازارهای موازی با آن همچون بانک، مسکن و طلا بازدهی بیشتری را نصیب آنها کند. بر این اساس حدود 16 درصد از آراء به گزینه اول یعنی بازار مسکن تعلق می گیرد و مابقی بازارها یعنی طلا، سکه و نیز سپرده بانکی سهم 12 درصدی را به خود اختصاص می دهند.

بر اساس این گزارش، به نظر می رسد نتایج نظرسنجی متناسب با شرایط حاکم بر بازارهای مالی بدست آمده، چرا که در شرایط فعلی بازار مسکن در سکون به سر می برد و راهکارها و برنامه های دولت جهت ایجاد تحرکات مثبت در این بازار همچون افزایش قیمت مسکن دور از انتظار است.

علاوه بر این، در بازار پول نیز در حالی که طی سال های گذشته بانک ها و موسسات مالی رقابت تنگاتنگی جهت اعلام نرخ سود بالای بانکی داشته اما در سال جاری و در پی اجرایی شدن اهداف دولت و بانک مرکزی نرخ سود سپرده های یکساله به 15 درصد کاهش یافته است. بطوریکه امید آن می رود تا روند کاهش نرخ سود تداوم یابد و بانک مرکزی نظارت دقیقی بر اجرای این دستور العمل توسط بانک ها اعمال کند. چرا که با توجه به تخطی برخی از بانک ها و موسسات مالی در خصوص اعمال کاهش نرخ اعطایی به سپرده گذاران برخی از افراد معتقدند که تاکنون برخی از بانک ها، بانک مرکزی را در این خصوص همراهی نکرده اند. با این حال انتظار می رود تا رفته رفته سرمایه گذارن و سپرده گذاران در بانک ها به پتانسیل های بازار سرمایه برای بالندگی و اعطای بازدهی بیش از نرخ سود بانکی پی ببرند و به این بازار به عنوان آئینه تمام نمای اقتصاد کشور اعتماد کنند.

بر اساس این گزارش، بازار طلا، سکه و ارز نیز همچون بازار مسکن حال و روز خوشی ندارد و در دولت یازدهم نرخ ارز همچون نرخ تورم کنترل شده و برنامههای جدی برای تثبیت این نرخ در محدوده مشخصی به اجرا در آمده است.

بر این اساس با توجه به مطالب عنوان شده به نظر می رسد بازار سرمایه بهترین گزینه برای سرمایه گذاری باشد که البته در شرایط فعلی این بازار نیز با چالش کمبود نقدینگی و عملکرد نامناسب برخی از سهامداران و شرکت های حقوقی در روند معاملات روزانه بورس مواجه شده اند که این امر نیز با اراده قوی دولت، مقامات و متولیان بازار سرمایه مرتفع خواهد شد و در این میان نباید از این نکته غافل شویم که انتشار گزارش های عملکرد مناسب شرکت ها در کنار رشد بهای جهانی نفت و افزایش قیمت جهانی فلزات اساسی در کنار وقوع برخی از رویدادهای مثبت در شرکت ها نوید روزهای خوب در بازار سهام را به سرمایه گذاران می دهند.

مدیران پنجمین فولادساز بزرگ دنیا با بازدید از خطوط تولید فولاد مبارکه، در تدارک همکاری با بزرگترین شرکت بورس ایران برآمدند.

به گزارش پایگاه خبری بورس پرس، در جریان بازدید قائم مقام مدیرعامل شرکت بائو استیل از فولادمبارکه و دیدار با مدیرعامل و معاونان این شرکت و بازدید از خطوط تولید، فرصت های همکاری بین پنجمین فولادساز بزرگ دنیا و بزرگترین شرکت بورس ایران (با سرمایه 7.5 هزار میلیارد تومانی) بررسی شد.

در این دیدار، چن درانگ ( Chen Derong) با بیان اینکه صنایع فولادسازی ایران و چین مشترکات بسیاری با هم دارند و از این رو آینده درخشانی در انتظار فولادمبارکه است، گفت: فولاد مبارکه به عنوان یک فولاد ساز از تجهیزات و تکنولوژی پیشرفته ای استفاده می کند.

وی افزود: قبل از بازدید، اطلاعات دقیق از صنعت فولاد ایران نداشتیم اما اطلاع داشتیم که صنعت ایران در دهه های اخیر رشد بالایی داشته است.

قائم مقام مدیرعامل شرکت بائو استیل چین گفت: از این فرصت مناسب حضور در شرکتهای فولادساز ایران استفاده کردیم و شرایط سرمایه گذاری و همکاری شرکتهای چینی و شرکتهای ایرانی را بررسی کنیم.

وی با بیان اینکه فولاد مبارکه از نظر تکنولوژیکی بسیار پیشرفته است، گفت: فولادمبارکه بزرگترین شرکت فولاد سازی ایران است و سهم بزرگی از فولاد ایران را در اختیار دارد.

مدیران بائواستیل پیش از این نیز در دیدار با رییس هیأت عامل ایمیدرو خواهان همکاری با ایران در صنعت فولاد و بخش اکتشاف معادن شدند .

چِن زایگن (Chen Zaigen) گفت: با توجه به امکاناتی که بائو استیل در بخش فولاد، معادن، اسکله، حوزه مالی و آی تی دارد، امکان ایجاد و توسعه همکاری های وسیعی بین ایران و چین ایجادکرد وجود دارد.

این مدیر ارشد بائو استیل چین با اشاره به عزم مقامات ایران و چین برای بسط همکاری های اقتصادی، اظهار کرد: کارخانه های چینی از استاندارد بالای زیست محیطی برخوردارند که حتی از برخی شرکتهای اروپایی و آمریکایی نیز پیشرفته تر هستند.

وی از دستور کار شرکت های بزرگ چینی برای توسعه همکاری با ایران، به عنوان برنامه دولت چین یاد کرد و افزود: شرکت بائو استیل با گردش مالی 130 میلیارد دلاری سالیانه از شرایط نقدینگی بالایی برخوردار است. از مجموع 800 میلیون تن کل تولید فولاد چین، حدود 700 میلیون تن آن در داخل کشور مصرف می شود و تنها 100 میلیون تن معادل 14 درصد آن روانه بازارهای صادراتی می شود.

وی با بیان اینکه ژاپن فقط حدود 30درصد از تولیدات فولادی خود را صادر می کند، گفت: کشورهای اروپایی و آمریکا، پرونده هایی برای صادرکنندگان فولاد چینی باز کرده اند.

مهدی کرباسیان رئیس هیات عامل ایمیدرو نیز گفت: تا سال 2025 میلادی باید به ظرفیت 55 میلیون تن فولاد دست یابیم و برای تأمین مواد اولیه آن برنامه وسیعی در بخش اکتشاف آغاز کرده ایم.

وی افزود: بر اساس پیش بینی ها، با ادامه فعالیت های اکتشافی، تا یکسال آینده میزان ذخایر سنگ آهن ایران بین 30 تا 50 درصد افزایش خواهد یافت. با توجه به ذخایر معدنی، وجود ذخایر گاز و دسترسی به آب های آزاد و همچنین نیروی کار متخصص، شرایط مناسبی برای توسعه بخش معدن و صنایع معدنی به ویژه فولاد با شرکتهای خارجی وجود دارد.

براساس این گزارش، شرکت بائو استیل در سال 2014 با تولید 43 میلیون تن فولاد خام در رتبه چهارم جهانی قرار گرفت اما در سال 2015 با 9 میلیون تن کاهش تولید، به جایگاه پنجم جهانی رسید.

این شرکت پیش بینی کرده تا پایان سال جاری میلادی، به ظرفیت تولید 80 میلیون تنی دست پیدا می کند در حالی که تا سال 2015 از ظرفیت تولید 50 میلیون تنی برخوردار بود.

در اولین سود سال مالی آینده و نسبت به سال جاری اعلام شد:

افزایش ۱۷۳ درصدی سود انبوه ساز بورسی به دلیل یک برآورد

شرکت بورسی و انبوه ساز توس گستر اولین سود هر سهم سال مالی ۹۶ را با رشد ۱۷۳ درصدی اعلام کرد که ناشی از یک برآورد است.

به گزارش پایگاه خبری بورس پرس، سرمایه گذاری توس گستر سود هر سهم سال مالی 31 شهریور جاری را که از 158 به 88 ریال کاهش داده بود، اولین سود هر سهم سال مالی 96 را با رقمی خیره کننده همراه کرد.

"وتوس" با سرمایه 67.5 میلیارد تومانی ، سود هر سهم سال مالی آینده را 240 ریال پیش بینی کرده که در مقایسه با سود 88 ریالی سال مالی جاری ، 173 درصد رشد می دهد.

این رشد ناشی از برآورد افزایش 447 درصدی درآمد فروش برای سال مالی آینده است. با این اوصاف انتظار می رود نماد این شرکت برای ارایه توضیحات بسته شود.

دبیر انجمن قطعه سازان اعلام کرد:

واکنش به ساخت خودروهای مشترک ایران خودرو و پژو با کمتر از ۴۰ درصد

دبیر انجمن قطعه سازان با اعلام اینکه تولید مشترک محصولات جدید پژو اگر کمتر از ۴۰ درصد ساخت داخل صورت گیرد خلاف سیاستهای وزارت صنعت است،گفت: قطعه سازان تا۸۰ درصد امکان تولید قطعات مورد نیاز خودروهای مشترک را دارند.

به گزارش پایگاه خبری بورس پرس،آرش محبینژاد در خصوص میزان ساخت داخل محصولات جدید پژو که براساس سیاست گذاری وزارت صنعت 40 درصد تعریف شده به تسنیم گفت: هر پروژهای قبل از اجرا یک سیر مطالعاتی و امکان سنجی را طی کرده و سپس به طرحی تجاری تبدیل میشود.

وی افزود: برهمین اساس ایران خودرو باید در گام نخست تولید محصولات مشترک 40 درصد ساخت داخل را محور فعالیت خود قرار دهد. اگر محصولی کمتر از 40 درصد تولید شود مغایر با سیاستهای وزارت صنعت است.

دبیر انجمن صنایع همگن قطعه ساز اضافه کرد: البته این معیار فعالیت امسال از طرف وزارت صنعت به شرکتهای خودروساز ابلاغ شده و در سال گذشته خودروسازانی که تمایل به همکاری با شرکای خارجی خود بودند فعالیت را با 20 درصد ساخت داخل آغاز و به مرور داخلی سازی را افزایش میدادند اما امسال حتما باید با 40 درصد ساخت داخل تولید محصولات مشترک انجام شود.

محبینژاد با اعلام اینکه به طور حتم در همکاری جدید ایران خودرو و پژو، تأمین قطعات و سرمایه گذاری در بخش قطعه سازی کشور پیش بینی شده، گفت: به جرأت میتوانم بگویم قطعه سازان تا 80 درصد امکان تولید قطعات مورد نیاز خودروهای مشترک را دارند. بسیاری از واحدهای قطعه سازی با استانداردهای شرکت پژو هماهنگ بوده و به روزرسانی ها را انجام دادهاند. به نحوی که نمیتوانیم بگوییم قطعه ساز داخلی نمیتواند قطعات مورد نیاز خودروهای مشترک را تولید نماید.

وی تصریح کرد: در حال حاضر بخش قطعه سازی کشور با مطالبات معوق و کمبود سرمایه در گردش روبهرو است اما این امر به هیچ عنوان به این معنی نیست که ما توانایی تولید قطعات محصولات جدید خودرو در داخل کشور را نداریم.

محبینژاد با اعلام اینکه تولید مشترک محصولات جدید پژو اگر کمتر از 40 درصد ساخت داخل صورت گیرد خلاف سیاستهای وزارت صنعت است، گفت: باید ببینیم در قرارداد جدید چه موضوعاتی برای عمق ساخت داخل قطعات پیش بینی شده است. اما در مجموع محصول مشترک در گام اول تولید باید با 40 درصد ساخت داخل باشد. مگر اینکه در قرارداد گفته شود برای بررسی و کشش بازار محصولات جدید تولید میشوند تا پس از ارزیابی به تولید انبوه برسند که این موضوع به هیچ عنوان در سطح پروژه ملی تعریف نمیشود.

یک کارشناس بازار سرمایه مطرح کرد:

هیچ گروهی پتانسیل لیدر شدن ندارد

قیمت سهام در حال حاضر تحت تأثیر عدم تغییر در عملکرد شرکت ها، بدون هیجان و نوسانات شدید کار خود را ادامه می دهد، اما انتظار می رود این نوسانات در نیمه دوم سال تحت تأثیر پتانسیل هایی که برای رخ دادن اتفاق های مثبت اقتصادی و سیاسی پیش رو وجود دارد، صعودی شود.

در حال حاضر هیجانات بازار سرمایه کاهش یافته و این امر تحت تأثیر افزایش توجه اهالی بازار بورس به پارامترها واقعی و بنیادی اقتصادی می باشد.

یک کارشناس بازار سرمایه ضمن بیان این مطلب در گفتگو با خبرنگار بورس نیوز عنوان کرد: قیمت سهام در حال حاضر تحت تأثیر عدم تغییر در عملکرد شرکت ها، بدون هیجان و نوسانات شدید کار خود را ادامه می دهد، اما انتظار می رود این نوسانات در نیمه دوم سال تحت تأثیر پتانسیل هایی که برای رخ دادن اتفاق های مثبت اقتصادی و سیاسی پیش رو وجود دارد، صعودی شود.

نیما ملایی در ادامه افزود: در شرایط فعلی هیچ گروهی پتانسیل لیدر شدن را ندارد، چرا که تغییرات مثبت اقتصادی و بنیادی در صنایع مختلف رخ نداده تا بازار را با خود همراه کند، اما با این حال هنوز گروه خودرویی پتانسیل بازگشت و صعودی شدن را دارا می باشد و از طرفی با توجه به اینکه گردش نقدینگی همچنان در این صنعت بالاست، در صورت ایجاد تغییرات مثبت در عملکرد شرکت ها تقاضا برای گروه افزایش خواهد یافت و می توان بازهم به سمت رهبری بازار سرمایه در روند صعودی بازگردد.

وی گفت: با توجه به اینکه زمزمه هایی مبنی بر کاهش مجدد نرخ سود بانک ها در نیمه دوم سال جاری وجود دارد، قطعاً در بازاری همچون بازار سرمایه که انتظارات قیمت ساز هستند، بدون واکنش از کنار این خبر عبور نخواهد کرد و ممکن با تقدم یا تأخری اثر این موضوع بر نسبت پی بر ای انتظاری بازار سرمایه را شاهد باشیم. البته هنوز به صورت واقعی نرخ سود و تسهیلات بانک ها کاهش نیافته است و پیش بینی می شود در صورتی که بانک ها کاهش نرخ را لحاظ کنند در صورت های مالی 6 ماهه برخی شرکت ها می توان آثار آن را مشاهده کرد.

این کارشناس بازار سرمایه در خصوص عملکرد نیمه نخست سال جاری شرکت ها گفت: به نظر می رسد در برخی گروه ها شاهد عملکردی بهتر از 3 ماهه نخست سال جاری باشیم به طوریکه در بین معدنی ها با توجه به رشد قیمت های جهانی انتظار تعدیل مثبت یا پوشش مناسب بودجه آنها می رود و در گروه خودرویی با توجه به افزایش تیراژ تولید و فروششان در 6 ماه نخست و فروش دارایی ها و یا سهام زیان ده برخی شرکت ها انتظار بهبود شرایط وجود دارد.

ملایی در خاتمه تأکید کرد: در حال حاضر قیمت سهام شرکت ها از نظر قیمتی و زمانی به محدوده کف خود رسیده و وقت فروش سهم نیست و بهترین شرایط جهت نگهداری سهام یا خرید و مدیریت پرتفوی سهامداران و سرمایه گذاران می باشد.

در نظرسنجی بورس نیوز مطرح شد:

بورس، بازار منتخب سرمایه گذاران

بازار طلا، سکه و ارز نیز همچون بازار مسکن حال و روز خوشی ندارد و در دولت یازدهم نرخ ارز همچون نرخ تورم کنترل شده و برنامه های جدی برای تثبیت این نرخ در محدوده مشخصی به اجرا در آمده است.

انتخاب مناسب ترین بازار برای سرمایه گذاری همواره یکی از مهمترین دغدغه های سرمایه گذاران و معامله گران به شمار می رود و پتانسیل های بازار های مالی همچون بازار پول، سرمایه، مسکن و طلا توسط سرمایه گذاران بررسی می شود تا در نهایت نقدینگی خود را در بهترین و پر پتانسیل ترین بازار برای رشد و اعطای بازدهی مناسب به آنها انتخاب کنند.

بر اساس گزارش بورس نیوز، نظر سنجی با محوریت بهترین بازار برای سرمایه گذاری در این پایگاه خبری برگزار شده تا نظر فعالان بازار سرمایه در این خصوص مطرح شود.

بورس، بازار منتخب سرمایه گذاران

تعداد کل آراء: 4,425

همانطور که از نمودار فوق مشخص است 60 درصد آراء از تعداد 4،425 شرکت کننده در نظرسنجی بورس نیوز به گزینه دوم یعنی بازار پول و سرمایه رأی داده اند.

به عبارت بهتر حداکثر سرمایه گذارانی که در نظرسنجی شرکت نموده اند بر این امر معتقدند که بازار سرمایه از پتانسیل رشد و بالندگی برخوردار است و می تواند تا پایان سال جاری نسبت به سایر بازارهای موازی با آن همچون بانک، مسکن و طلا بازدهی بیشتری را نصیب آنها کند. بر این اساس حدود 16 درصد از آراء به گزینه اول یعنی بازار مسکن تعلق می گیرد و مابقی بازارها یعنی طلا، سکه و نیز سپرده بانکی سهم 12 درصدی را به خود اختصاص می دهند.

بر اساس این گزارش، به نظر می رسد نتایج نظرسنجی متناسب با شرایط حاکم بر بازارهای مالی بدست آمده، چرا که در شرایط فعلی بازار مسکن در سکون به سر می برد و راهکارها و برنامه های دولت جهت ایجاد تحرکات مثبت در این بازار همچون افزایش قیمت مسکن دور از انتظار است.

علاوه بر این، در بازار پول نیز در حالی که طی سال های گذشته بانک ها و موسسات مالی رقابت تنگاتنگی جهت اعلام نرخ سود بالای بانکی داشته اما در سال جاری و در پی اجرایی شدن اهداف دولت و بانک مرکزی نرخ سود سپرده های یکساله به 15 درصد کاهش یافته است. بطوریکه امید آن می رود تا روند کاهش نرخ سود تداوم یابد و بانک مرکزی نظارت دقیقی بر اجرای این دستور العمل توسط بانک ها اعمال کند. چرا که با توجه به تخطی برخی از بانک ها و موسسات مالی در خصوص اعمال کاهش نرخ اعطایی به سپرده گذاران برخی از افراد معتقدند که تاکنون برخی از بانک ها، بانک مرکزی را در این خصوص همراهی نکرده اند. با این حال انتظار می رود تا رفته رفته سرمایه گذارن و سپرده گذاران در بانک ها به پتانسیل های بازار سرمایه برای بالندگی و اعطای بازدهی بیش از نرخ سود بانکی پی ببرند و به این بازار به عنوان آئینه تمام نمای اقتصاد کشور اعتماد کنند.

بر اساس این گزارش، بازار طلا، سکه و ارز نیز همچون بازار مسکن حال و روز خوشی ندارد و در دولت یازدهم نرخ ارز همچون نرخ تورم کنترل شده و برنامههای جدی برای تثبیت این نرخ در محدوده مشخصی به اجرا در آمده است.

بر این اساس با توجه به مطالب عنوان شده به نظر می رسد بازار سرمایه بهترین گزینه برای سرمایه گذاری باشد که البته در شرایط فعلی این بازار نیز با چالش کمبود نقدینگی و عملکرد نامناسب برخی از سهامداران و شرکت های حقوقی در روند معاملات روزانه بورس مواجه شده اند که این امر نیز با اراده قوی دولت، مقامات و متولیان بازار سرمایه مرتفع خواهد شد و در این میان نباید از این نکته غافل شویم که انتشار گزارش های عملکرد مناسب شرکت ها در کنار رشد بهای جهانی نفت و افزایش قیمت جهانی فلزات اساسی در کنار وقوع برخی از رویدادهای مثبت در شرکت ها نوید روزهای خوب در بازار سهام را به سرمایه گذاران می دهند.

نظر کارگزار بورس درباره اقدامات دولت / پیش بینی یک کارگزاری از شرایط امروز بازار سهام

مدیر معاملات شرکت کارگزاری بورس آثل عنوان کرد:

صعود بورس در زمستان سال جاری تحت تأثیر محرک های اقتصادی / بازماندن پرونده 3 گروه با پتانسیل لیدر شدن

شهریور ماه پایان سال مالی بسیاری از شرکت های کارگزاری و سرمایه گذاری می باشد که این امر موجب افزایش حجم معاملات طی این مدت خواهد شد، اما ممکن است قیمت سهام را در بازار با رشد همراه نکند. از طرفی به نظر می رسد گزارش های 6 ماهه نخست سال جاری شرکت ها نیز همچنان با ابهام همراه باشند چرا که این گزارشات چون حسابرسی می شوند، انعطاف پذیری کمتری نسبت به صورت های مالی 3 و 9 ماهه دارند.

روند شاخص بورس طی چند مدت اخیر از لحاظ نموداری و تکنیکالی در موج پنج صعودی قرار گرفته اما نمی توان گفت این موج به پایان رسیده است.

مدیر معاملات شرکت کارگزاری بورس آثل ضمن بیان این مطلب در گفتگو با خبرنگار بورس نیوز اظهار داشت: شهریور ماه پایان سال مالی بسیاری از شرکت های کارگزاری و سرمایه گذاری می باشد که این امر موجب افزایش حجم معاملات طی این مدت خواهد شد، اما ممکن است قیمت سهام را در بازار با رشد همراه نکند. از طرفی به نظر می رسد گزارش های 6 ماهه نخست سال جاری شرکت ها نیز همچنان با ابهام همراه باشند چرا که این گزارشات چون حسابرسی می شوند، انعطاف پذیری کمتری نسبت به صورت های مالی 3 و 9 ماهه دارند.

بابک اخیانی در ادامه افزود: در پاییز سال جاری اتفاق مهم سیاسی نیز رخ خواهد داد و نتیجه انتخابات ریاست جمهوری آمریکا طی این مدت مشخص خواهد شد، این امر باعث می شود که سرمایه گذاران در تصمیم گیری های خود اندکی دست نگه دارند، اما در بلند مدت تأثیر قابل توجهی بر روند معاملات بورس نخواهد داشت.

وی گفت: از طرفی با توجه به اینکه انتخابات ریاست جمهوری کشورمان نیز نزدیک است و تنها چند ماه به پایان دولت فعلی باقی مانده است، به نظر می رسد تیم اقتصادی دولت برنامه های انبساطی در دستور کار قرار دهد و شور و نشاط مناسبی در اقتصاد ایجاد کند که تحرکات فعلی دولت همچون پرداخت بهش از بدهی خود به پیمانکاران گویای این امر می باشد، اما نکته مهم اینجاست که در شرایط فعلی اولویت اول دولت بازار سرمایه نیست و این تحولات به صورت غیر مستقیم بر بورس اثرگذار خواهند بود.

اخیانی تأکید کرد: بازار بورس از جو روانی که با نزدیک شدن به انتخابات ریاست جمهور در کشور ایجاد می شود، بی تأثیر نخواهد ماند، اما آثار واقعی آن را زمانی خواهیم دید که نقدینگی لازم به بورس تزریق شود. به نظر می رسد این اتفاق در اواخر سال جاری یا اوایل سال آینده صورت پذیرد. البته بودجه دولت نیز در آذر یا دی ماه تعیین تکلیف خواهد شد و کاهش مجدد نرخ بهره بانک ها را نیز احتمالاً در آن زمان پیش رو داشته باشیم که کلیت این اتفاقات قطعاً می تواند شرایط را برای رشد بازار سرمایه فراهم کند.

این کارشناس بازار سرمایه تأکید کرد: قیمت سهام در بازار سرمایه طی سه ماهه پایانی سال جاری با توجه به محرک هایی که عنوان شد پتانسیل صعود را خواهد یافت.

اخیانی در رابطه با صنایعی که پتانسیل لیدر شدن را دارند، گفت: به نظر می رسد با توجه به اینکه همچنان برخی از شرکت های حال حاضر در گروه خودرویی پروژه های نیمه تمام دارند و هنوز پرونده شان باز است، بنابر این این گروه پتانسیل لیدر شدن را دارد از طرفی بازی دو گروه پالایشی و فلزات اساسی هنوز به پایان نرسیده و این صنایع نیز پتانسیل آن را دارند که به آرامی حرکت صعودی داشته باشند.

وی در خاتمه افزود: نسبت پی بر ای در بازار سرمایه بسیار با اهمیت می باشد و بهتر است سرمایه گذاران در شرایط فعلی روی آن دسته سهامی که پی بر ای کمی در مقایسه با گروه و بازار دارند از شرایط بنیادی مناسبی برخوردارند تمرکز داشته باشند.

مستطیل شیشه ای تالار

بورس در حالت اتو پایلوت / پوست تخمه زیر پای اهالی تالار

روند خسته کننده و راکد بورس طی روزهای اخیر حوصله سهامداران و کارگزارن را سر برده است بطوریکه اغلب کارگزاران به گفته خودشان برای گذران وقت در ساعات معاملات روی به بازی های آنلاین آورده اند از طرف دیگر مسئویلن و مدیران بازار سرمایه نیز آنگونه که بنظر می رسد برنامه انگیزشی و تشویقی برای ایجاد رونق در بورس ندارند لذا مشخص نیست چه اتفاق یا اقدامی قرار است بورس را به راه خود خود بازگرداند.

با اتمام ساعات معاملات بورس روز چهارشنبه 95.05.27 شاخص بازار اول ( تالار اصلی ) با 11 واحد افزایش به رقم 55075 واحد رسید. همین وضعیت را در شاخص بازار دوم (تالار فرعی) شاهد هستیم بطوریکه شاخص تالار فرعی در این روز با ثبت 80 واحد افزایش عدد 166918 واحد را تجربه کرد. شاخص قیمت (وزنی – ارزشی) بورس نیز در روز جاری با 8 واحد افزایش به رقم 27743 واحد رسید.

همچنین در این روز "وغدیر" با 33 واحد افزایش شاخص، بیشترین تأثیر مثبت را بر جا گذاشت و در مقابل "فملی" با 28 واحد کاهش، بیشترین تأثیر منفی را بر روی شاخص داشت.

شاخص فرابورس نیز با 5 واحدکاهش به رقم 803 واحد رسید.

گفتنی است ارزش کل معاملات در بازار بورس به رقم 1969 میلیارد ریال و ارزش کل معاملات در بازار فرابورس به رقم 1722 میلیارد ریال رسید.

بازار سرمایه در معاملات روز جاری همچون گذشته با روندی متعادل اما کسل کننده همراه بود و اغلب سهام شرکت ها با حجم معاملات غیر قابل قبول مواجه شدند اما این روند در حالی است که همچنان جو خوشبینی و انتظار روزهای سبز در بین اهالی تالار وجود دارد.

بر اساس گزارش بورس نیوز، روند خسته کننده و راکد بورس طی روزهای اخیر حوصله سهامداران و کارگزارن را سر برده است بطوریکه اغلب کارگزاران به گفته خودشان برای گذران وقت در ساعات معاملات روی به بازی های آنلاین آورده اند از طرف دیگر مسئویلن و مدیران بازار سرمایه نیز آنگونه که بنظر می رسد برنامه انگیزشی و تشویقی برای ایجاد رونق در بورس ندارند لذا مشخص نیست چه اتفاق یا اقدامی قرار است بورس را به راه خود خود بازگرداند.

بنابراین گزارش، نکته اصلی و مهم این روزهای بورس عدم تغییر جهت و روند بورس با تغییرات مدیریتی در سطح کلان این بازار است، به جرأت می توان گفت شاید بی برنامگی یا یکسان بودن برنامه های مدیران گذشته و حال بورس اصلی ترین علت یکسان بودن روند بورس در دوران مدیران جدید نسبت به مدیران دیگر است. گویی که بورس چند سالی می شود که بر حالت اتو پایلوت یا همان پایدار کننده حرکت قرار گرفته است در این حالت نیازی به سکاندار و انجام اقدام خاص وجود ندارد و وسیله نقلیه یا بهتر بگوییم هواپیما یا کشتی اقیانوس پیما مسیر از پیش تعیین شده را طی می کنند بی آنکه نیازی به سکاندار باشد.

امروز هم بورس همان حالت را به خود گرفته است، بلوک های شاخصی، رفتارهای قدیمی و نداشتن یک برنامه مشخصی و مدون از سوی سکانداران، یعنی امروز اهالی تالار سوار بر کشتی قرار گرفته در حالت اتو پایلوت هستند.

متأسفانه حلقه مفقوده بازار سرمایه طی سال های اخیر داشتن یک چشم انداز از پیش تعیین شده و مدون می باشد. اینکه امروز یک نفر پیدا شود و برای سهامداران مشخص کند امروز کجاییم و قرار است یکسال دیگر کجا باشیم، امروز چند شرکت داریم و سال آینده چند شرکت، امروز ارزش بورس چه رقمی است و قرار است سال دیگر کجا باشد، امروز چه ابزارهایی داریم و سال آینده چه ابزارهای جدید خواهیم داشت.

اصلاً برنامه نخواستیم لااقل یک زیر ساخت در حد نام بازار سرمایه داشته باشیم، امروز یکی از مهمترین اشکالات بورس همین سامانه معاملاتی دست ساز می باشد که حتی کشش حجم و ارزش معاملاتی در حد 1000 میلیارد تومان روزانه را هم ندارد.

عذای روزهای مثبت بازار همین سامانه معاملاتی است که خود دلیل مهمی است بر تغییر جهت مثبت به منفی بورس.

شاید امروز که زیرپای اغلب فعالان و کارگزاران و معامله گران بازار سرمایه پر است از پوست تخمه، بهترین زمان برای تقویت زیر ساخت ها و اصلاح برخی قوانین و فرآهم آوردن بستر لازم برای یک بازار پویا از سوی مسئولین ذیربط باشد واقعاً اگر به روزهای سبز و بازار سرمایه ای کارا اعتقاد داریم باید از همین فردا شروع کنیم اما اگر قرار است همچنان بورس به مسیر باری به هر جهت ادامه دهد که همین ابزارها و شرایط هم کار این بازار را راه می اندازد.

پیش بینی یک کارگزاری از شرایط امروز بازار سهام، چند صنعت و دو شرکت تازه وارد

شرکت کارگزاری آبان با تکیه بر بهای قیمت نفت و رویدادهای موثر روزهای گذشته، شرایط امروز بازار سهام ، دو شرکت تازه وارد و برخی صنایع و شاخص را پیش بینی کرد.

به گزارش پایگاه خبری بورس پرس، شرکت کارگزاری آبان درباره شرایط امروز بازار سهام اعلام کرد در بازارهای بین المللی، افزایش بهای قیمت نفت و روند صعودی قابل توجه چند روز اخیر، احتمالا افزایش تقاضا در گروه های پالایشگاهی را در پی داشته باشد. موضوعی که می تواند برخی نمادهای گروه همچون شتران و شپنا را با معاملاتی مثبت و صف خرید مواجه گرداند.

در گروه تاثیر گذار خودرویی، نماد "خودرو" با توجه به تعدیل مثبت ۳۹ درصدی سود سال مالی جاری، احتمالا قبل از شروع داد و ستدها متوقف شود. همچنین انتظار می رود برخی قطعه سازان همچون "خکمک، خرینگ، ختوقا و خفنر" با ادامه صف خرید و برخی نمادها همچون "خکاوه" تحت تاثیر معامله بلوکی و افزایش سرمایه پیش رو، دادوستدهای پرتقاضایی را تجربه کنند.

نمادهای تازه وارد "تلیسه و اپرداز" در حالی همچنان رشد قیمتی و صف خرید را تجربه می کنند که در نماد "اپرداز" شاهد بازدهی مطلوبی برای سهامداران این نماد بودیم. اما با توجه به نحوه معاملات و عرضه های پرحجم نماد اپرداز در روز چهارشنبه نسبت به روز های قبل از آن به نظر می رسد در شروع بازار شنبه با عرضه صف خرید آن مواجه شویم و با توجه به رشد سریع هفته های اخیر علاوه بر فشار فروشندگان جهت شناسایی سود، معاملات پرتقاضای آنرا نیز نظاره گر باشیم.

در نهایت و با توجه به بازار بی رمق، خسته کننده و بعضا منفی این روز ها، به نظر شنبه پیش رو همین منوال داد و ستدها را نظاره گر باشیم اما با توجه به رشد قیمت های جهانی نفت و فلزات پایه و اصلاح چند روزه گروه های فلزی، معدنی و پالایشگاهی افزایش تقاضا در گروه های مذکور محسوس بوده که در صورت عقب نشینی فروشندگان، می توانند به عنوان لیدر بازار ظاهر شده و موج جدید صعودی بازار را رقم بزنند.

در این بین از لحاظ تحلیل تکنیکال با اتمام "پول بک" شاخص کل به محدوده 77 هزار واحد و حرکت مجدد به محدوده 79 هزار واحد می تواند اوایل هفته پیش رو را با معاملات پرتقاضا و مثبت همراه سازد، اما همچنان با وجود فروشندگان پرقدرت این روند با آهنگی کند دنبال خواهد شد.

نظر کارگزار بورس درباره اقدامات دولت، اثر انتشار اوراق بدهی و تغییر حجم مبنا

یک کارگزار خبره درباره اقداماتی که دولت درحوزه بازار سرمایه باید انجام میداد اما نداد ، اثر انتشار اوراق بدهی بر بازار سهام و تغییر حجم مبنا و افزایش نوسان نکاتی مطرح کرد.

به گزارش پایگاه خبری بورس پرس،فردین آقابزرگی مدیرعامل کارگزاری بانک آینده درباره اقداماتی که دولت در یک سال گذشته در حوزه بازار سرمایه انجام داده به ایسنا گفت: انتشار اوراق بدهی یکی از بزرگترین موضوعاتی بود که در دستور کار دولت قرار داشت. اوراق بدهی باعث خلق نقدینگی میشود و یکی از پررنگترین نمودهای تصمیمات دولت در چند ماه گذشته به حساب میآید.

وی درباره اینکه چقدر احتمال دارد انتشار اوراق بدهی نقدینگی را از بازار سهام برباید، افزود: اوراق بدهی یک ابزار جدید در بازار سرمایه ما است. البته بیم آن میرود موجب انتقال بدهی از بازار پول به بازار سرمایه شود. از طرفی نرخ بازدهی اوراق بدهی نسبت به سیستم بانکی بیشتر است و ابزار جدید با بازدهی جدید تلقی میشود. در نتیجه این فرضیه که امکان دارد منابع نقد از بازار اوراق بهادار و سهام خارج شود، تأیید میشود. تا پیش از این از ابزار بدهی به عنوان یک اهرم در بازار سرمایه استفاده نمیشد ولی از اواخر سال ۱۳۹۴ در دستور کار دولت قرار گرفت که خود میتواند نقطه عطفی برای بازار سرمایه باشد.

این کارشناس بازار سرمایه با اشاره به کم شدن نرخ سود و تسهیلات بانکی گفت: یکی از مهمترین کارهایی که طی چند وقت گذشته در بازار سرمایه در دستور کار دولت قرار گرفت، تصمیماتی مربوط به کاهش نرخ سود و تسهیلات بانکی در حوزه بازار پول بود. این اتفاق تا حدودی منجر شد که نقدینگی از بازار پول به سمت بازار سرمایه برود و در نتیجه گردش نقدینگی افزایش یابد. از طرفی هم به خاطر انتشار اوراق بدهی حجم نقدینگی افزایش یافت. این دو مورد در کنار هم موضوعات پررنگی بودند که از جانب دولت درباره بازار سرمایه انجام پذیرفتند.

آقابزرگی درباره اقداماتی که دولت در حوزه بازار سرمایه باید انجام میداد اما نداد، افزود: یکی از اقداماتی که حتما باید صورت میپذیرفت تک نرخی شدن ارز و به تبع آن انجام معاملات آتی ارز و تأسیس بورس ارز بود. این موارد انتظاراتی است که خود دولت برای فعالان بازار سرمایه ایجاد کرد اما محقق نشد.

وی اضافه کرد: با طرح موضوع سرمایه گذار خارجی در بازار سرمایه ایران اولین بحثی که پیش میآید بحث انتقال ارز و سیستم هجینگ نرخ ارز است. ما میتوانستیم به وسیله ایجاد معاملات آتی ارز به صورت مشتقه، فرایند هج کردن را داشته باشیم اما به دلیل محقق نشدن طرح تک نرخی شدن نرخ ارز این برنامه تحقق نیافت.

وی درباره بحث نرخ خوراک پتروشیمیها نیز گفت: نرخ اعلام شده برای خوراک پتروشیمیها و پالایشگاهها، با نرخی که قبلا انتظار میرفت همسو نبود و در نتیجه خواستههای فعالان بازار سرمایه در این زمینه تأمین نشد. در صورتی که اگر این موضوع دقیق و طبق خواستهها صورت میپذیرفت تأثیرات مثبتی را میتوانستیم در بازار سرمایه ایران شاهد باشیم.

آقابزرگی درباره اقدامات بورس انرژی نیز اظهار کرد: علیرغم برنامههایی که دولت برای انجام معاملات فراوردههای نفتی داشت بورس انرژی در حد انتظار ظاهر نشد و به نظر میرسد که با برنامههای از پیش تعیین شده فاصله دارد. در حوزه نفت و فرآوردههای نفتی مزیت رقابتی داریم و حداقل انتظار در این مورد این است که بورس انرژی حجم وسیعی از معاملات بازار سرمایه را داشته باشد که متأسفانه این طور نیست.

وی درباره قوانین و مقررات بورس تصریح کرد: باید در قوانین و مقررات بازار سرمایه تجدیدنظرهایی انجام پذیرد و نیاز است آن مقرراتی که زائد یا موازی با دیگر قانونها هستند مورد بازنگری قرار گیرد.

وی در پاسخ به اینکه آیا سازمان بورس میتواند در حذف حجم مبنا و افزایش نوسان موفق باشد؟ گفت: شاید این قابلیت در ظرفیت فعلی ما وجود نداشته باشد اما رئیس جدید سازمان بورس (شاپور محمدی )این موضوع را جزو دستورکارش قرار داده است. با توجه به اینکه وی سالها در بدنه بازار سرمایه بوده و همکاریهایی با بدنه دولت داشته و دارد فکر میکنم بتواند در برنامههایش موفق شود و مقدار زیادی از گفتههایش را عملی کند.

صعود بورس در زمستان سال جاری تحت تأثیر محرک های اقتصادی / بازماندن پرونده 3 گروه با پتانسیل لیدر شدن

شهریور ماه پایان سال مالی بسیاری از شرکت های کارگزاری و سرمایه گذاری می باشد که این امر موجب افزایش حجم معاملات طی این مدت خواهد شد، اما ممکن است قیمت سهام را در بازار با رشد همراه نکند. از طرفی به نظر می رسد گزارش های 6 ماهه نخست سال جاری شرکت ها نیز همچنان با ابهام همراه باشند چرا که این گزارشات چون حسابرسی می شوند، انعطاف پذیری کمتری نسبت به صورت های مالی 3 و 9 ماهه دارند.

روند شاخص بورس طی چند مدت اخیر از لحاظ نموداری و تکنیکالی در موج پنج صعودی قرار گرفته اما نمی توان گفت این موج به پایان رسیده است.

مدیر معاملات شرکت کارگزاری بورس آثل ضمن بیان این مطلب در گفتگو با خبرنگار بورس نیوز اظهار داشت: شهریور ماه پایان سال مالی بسیاری از شرکت های کارگزاری و سرمایه گذاری می باشد که این امر موجب افزایش حجم معاملات طی این مدت خواهد شد، اما ممکن است قیمت سهام را در بازار با رشد همراه نکند. از طرفی به نظر می رسد گزارش های 6 ماهه نخست سال جاری شرکت ها نیز همچنان با ابهام همراه باشند چرا که این گزارشات چون حسابرسی می شوند، انعطاف پذیری کمتری نسبت به صورت های مالی 3 و 9 ماهه دارند.

بابک اخیانی در ادامه افزود: در پاییز سال جاری اتفاق مهم سیاسی نیز رخ خواهد داد و نتیجه انتخابات ریاست جمهوری آمریکا طی این مدت مشخص خواهد شد، این امر باعث می شود که سرمایه گذاران در تصمیم گیری های خود اندکی دست نگه دارند، اما در بلند مدت تأثیر قابل توجهی بر روند معاملات بورس نخواهد داشت.

وی گفت: از طرفی با توجه به اینکه انتخابات ریاست جمهوری کشورمان نیز نزدیک است و تنها چند ماه به پایان دولت فعلی باقی مانده است، به نظر می رسد تیم اقتصادی دولت برنامه های انبساطی در دستور کار قرار دهد و شور و نشاط مناسبی در اقتصاد ایجاد کند که تحرکات فعلی دولت همچون پرداخت بهش از بدهی خود به پیمانکاران گویای این امر می باشد، اما نکته مهم اینجاست که در شرایط فعلی اولویت اول دولت بازار سرمایه نیست و این تحولات به صورت غیر مستقیم بر بورس اثرگذار خواهند بود.

اخیانی تأکید کرد: بازار بورس از جو روانی که با نزدیک شدن به انتخابات ریاست جمهور در کشور ایجاد می شود، بی تأثیر نخواهد ماند، اما آثار واقعی آن را زمانی خواهیم دید که نقدینگی لازم به بورس تزریق شود. به نظر می رسد این اتفاق در اواخر سال جاری یا اوایل سال آینده صورت پذیرد. البته بودجه دولت نیز در آذر یا دی ماه تعیین تکلیف خواهد شد و کاهش مجدد نرخ بهره بانک ها را نیز احتمالاً در آن زمان پیش رو داشته باشیم که کلیت این اتفاقات قطعاً می تواند شرایط را برای رشد بازار سرمایه فراهم کند.

این کارشناس بازار سرمایه تأکید کرد: قیمت سهام در بازار سرمایه طی سه ماهه پایانی سال جاری با توجه به محرک هایی که عنوان شد پتانسیل صعود را خواهد یافت.

اخیانی در رابطه با صنایعی که پتانسیل لیدر شدن را دارند، گفت: به نظر می رسد با توجه به اینکه همچنان برخی از شرکت های حال حاضر در گروه خودرویی پروژه های نیمه تمام دارند و هنوز پرونده شان باز است، بنابر این این گروه پتانسیل لیدر شدن را دارد از طرفی بازی دو گروه پالایشی و فلزات اساسی هنوز به پایان نرسیده و این صنایع نیز پتانسیل آن را دارند که به آرامی حرکت صعودی داشته باشند.

وی در خاتمه افزود: نسبت پی بر ای در بازار سرمایه بسیار با اهمیت می باشد و بهتر است سرمایه گذاران در شرایط فعلی روی آن دسته سهامی که پی بر ای کمی در مقایسه با گروه و بازار دارند از شرایط بنیادی مناسبی برخوردارند تمرکز داشته باشند.

مستطیل شیشه ای تالار

بورس در حالت اتو پایلوت / پوست تخمه زیر پای اهالی تالار

روند خسته کننده و راکد بورس طی روزهای اخیر حوصله سهامداران و کارگزارن را سر برده است بطوریکه اغلب کارگزاران به گفته خودشان برای گذران وقت در ساعات معاملات روی به بازی های آنلاین آورده اند از طرف دیگر مسئویلن و مدیران بازار سرمایه نیز آنگونه که بنظر می رسد برنامه انگیزشی و تشویقی برای ایجاد رونق در بورس ندارند لذا مشخص نیست چه اتفاق یا اقدامی قرار است بورس را به راه خود خود بازگرداند.

با اتمام ساعات معاملات بورس روز چهارشنبه 95.05.27 شاخص بازار اول ( تالار اصلی ) با 11 واحد افزایش به رقم 55075 واحد رسید. همین وضعیت را در شاخص بازار دوم (تالار فرعی) شاهد هستیم بطوریکه شاخص تالار فرعی در این روز با ثبت 80 واحد افزایش عدد 166918 واحد را تجربه کرد. شاخص قیمت (وزنی – ارزشی) بورس نیز در روز جاری با 8 واحد افزایش به رقم 27743 واحد رسید.

همچنین در این روز "وغدیر" با 33 واحد افزایش شاخص، بیشترین تأثیر مثبت را بر جا گذاشت و در مقابل "فملی" با 28 واحد کاهش، بیشترین تأثیر منفی را بر روی شاخص داشت.

شاخص فرابورس نیز با 5 واحدکاهش به رقم 803 واحد رسید.

گفتنی است ارزش کل معاملات در بازار بورس به رقم 1969 میلیارد ریال و ارزش کل معاملات در بازار فرابورس به رقم 1722 میلیارد ریال رسید.

بازار سرمایه در معاملات روز جاری همچون گذشته با روندی متعادل اما کسل کننده همراه بود و اغلب سهام شرکت ها با حجم معاملات غیر قابل قبول مواجه شدند اما این روند در حالی است که همچنان جو خوشبینی و انتظار روزهای سبز در بین اهالی تالار وجود دارد.

بر اساس گزارش بورس نیوز، روند خسته کننده و راکد بورس طی روزهای اخیر حوصله سهامداران و کارگزارن را سر برده است بطوریکه اغلب کارگزاران به گفته خودشان برای گذران وقت در ساعات معاملات روی به بازی های آنلاین آورده اند از طرف دیگر مسئویلن و مدیران بازار سرمایه نیز آنگونه که بنظر می رسد برنامه انگیزشی و تشویقی برای ایجاد رونق در بورس ندارند لذا مشخص نیست چه اتفاق یا اقدامی قرار است بورس را به راه خود خود بازگرداند.

بنابراین گزارش، نکته اصلی و مهم این روزهای بورس عدم تغییر جهت و روند بورس با تغییرات مدیریتی در سطح کلان این بازار است، به جرأت می توان گفت شاید بی برنامگی یا یکسان بودن برنامه های مدیران گذشته و حال بورس اصلی ترین علت یکسان بودن روند بورس در دوران مدیران جدید نسبت به مدیران دیگر است. گویی که بورس چند سالی می شود که بر حالت اتو پایلوت یا همان پایدار کننده حرکت قرار گرفته است در این حالت نیازی به سکاندار و انجام اقدام خاص وجود ندارد و وسیله نقلیه یا بهتر بگوییم هواپیما یا کشتی اقیانوس پیما مسیر از پیش تعیین شده را طی می کنند بی آنکه نیازی به سکاندار باشد.

امروز هم بورس همان حالت را به خود گرفته است، بلوک های شاخصی، رفتارهای قدیمی و نداشتن یک برنامه مشخصی و مدون از سوی سکانداران، یعنی امروز اهالی تالار سوار بر کشتی قرار گرفته در حالت اتو پایلوت هستند.

متأسفانه حلقه مفقوده بازار سرمایه طی سال های اخیر داشتن یک چشم انداز از پیش تعیین شده و مدون می باشد. اینکه امروز یک نفر پیدا شود و برای سهامداران مشخص کند امروز کجاییم و قرار است یکسال دیگر کجا باشیم، امروز چند شرکت داریم و سال آینده چند شرکت، امروز ارزش بورس چه رقمی است و قرار است سال دیگر کجا باشد، امروز چه ابزارهایی داریم و سال آینده چه ابزارهای جدید خواهیم داشت.

اصلاً برنامه نخواستیم لااقل یک زیر ساخت در حد نام بازار سرمایه داشته باشیم، امروز یکی از مهمترین اشکالات بورس همین سامانه معاملاتی دست ساز می باشد که حتی کشش حجم و ارزش معاملاتی در حد 1000 میلیارد تومان روزانه را هم ندارد.

عذای روزهای مثبت بازار همین سامانه معاملاتی است که خود دلیل مهمی است بر تغییر جهت مثبت به منفی بورس.

شاید امروز که زیرپای اغلب فعالان و کارگزاران و معامله گران بازار سرمایه پر است از پوست تخمه، بهترین زمان برای تقویت زیر ساخت ها و اصلاح برخی قوانین و فرآهم آوردن بستر لازم برای یک بازار پویا از سوی مسئولین ذیربط باشد واقعاً اگر به روزهای سبز و بازار سرمایه ای کارا اعتقاد داریم باید از همین فردا شروع کنیم اما اگر قرار است همچنان بورس به مسیر باری به هر جهت ادامه دهد که همین ابزارها و شرایط هم کار این بازار را راه می اندازد.

پیش بینی یک کارگزاری از شرایط امروز بازار سهام، چند صنعت و دو شرکت تازه وارد

شرکت کارگزاری آبان با تکیه بر بهای قیمت نفت و رویدادهای موثر روزهای گذشته، شرایط امروز بازار سهام ، دو شرکت تازه وارد و برخی صنایع و شاخص را پیش بینی کرد.

به گزارش پایگاه خبری بورس پرس، شرکت کارگزاری آبان درباره شرایط امروز بازار سهام اعلام کرد در بازارهای بین المللی، افزایش بهای قیمت نفت و روند صعودی قابل توجه چند روز اخیر، احتمالا افزایش تقاضا در گروه های پالایشگاهی را در پی داشته باشد. موضوعی که می تواند برخی نمادهای گروه همچون شتران و شپنا را با معاملاتی مثبت و صف خرید مواجه گرداند.

در گروه تاثیر گذار خودرویی، نماد "خودرو" با توجه به تعدیل مثبت ۳۹ درصدی سود سال مالی جاری، احتمالا قبل از شروع داد و ستدها متوقف شود. همچنین انتظار می رود برخی قطعه سازان همچون "خکمک، خرینگ، ختوقا و خفنر" با ادامه صف خرید و برخی نمادها همچون "خکاوه" تحت تاثیر معامله بلوکی و افزایش سرمایه پیش رو، دادوستدهای پرتقاضایی را تجربه کنند.

نمادهای تازه وارد "تلیسه و اپرداز" در حالی همچنان رشد قیمتی و صف خرید را تجربه می کنند که در نماد "اپرداز" شاهد بازدهی مطلوبی برای سهامداران این نماد بودیم. اما با توجه به نحوه معاملات و عرضه های پرحجم نماد اپرداز در روز چهارشنبه نسبت به روز های قبل از آن به نظر می رسد در شروع بازار شنبه با عرضه صف خرید آن مواجه شویم و با توجه به رشد سریع هفته های اخیر علاوه بر فشار فروشندگان جهت شناسایی سود، معاملات پرتقاضای آنرا نیز نظاره گر باشیم.

در نهایت و با توجه به بازار بی رمق، خسته کننده و بعضا منفی این روز ها، به نظر شنبه پیش رو همین منوال داد و ستدها را نظاره گر باشیم اما با توجه به رشد قیمت های جهانی نفت و فلزات پایه و اصلاح چند روزه گروه های فلزی، معدنی و پالایشگاهی افزایش تقاضا در گروه های مذکور محسوس بوده که در صورت عقب نشینی فروشندگان، می توانند به عنوان لیدر بازار ظاهر شده و موج جدید صعودی بازار را رقم بزنند.

در این بین از لحاظ تحلیل تکنیکال با اتمام "پول بک" شاخص کل به محدوده 77 هزار واحد و حرکت مجدد به محدوده 79 هزار واحد می تواند اوایل هفته پیش رو را با معاملات پرتقاضا و مثبت همراه سازد، اما همچنان با وجود فروشندگان پرقدرت این روند با آهنگی کند دنبال خواهد شد.

نظر کارگزار بورس درباره اقدامات دولت، اثر انتشار اوراق بدهی و تغییر حجم مبنا

یک کارگزار خبره درباره اقداماتی که دولت درحوزه بازار سرمایه باید انجام میداد اما نداد ، اثر انتشار اوراق بدهی بر بازار سهام و تغییر حجم مبنا و افزایش نوسان نکاتی مطرح کرد.

به گزارش پایگاه خبری بورس پرس،فردین آقابزرگی مدیرعامل کارگزاری بانک آینده درباره اقداماتی که دولت در یک سال گذشته در حوزه بازار سرمایه انجام داده به ایسنا گفت: انتشار اوراق بدهی یکی از بزرگترین موضوعاتی بود که در دستور کار دولت قرار داشت. اوراق بدهی باعث خلق نقدینگی میشود و یکی از پررنگترین نمودهای تصمیمات دولت در چند ماه گذشته به حساب میآید.

وی درباره اینکه چقدر احتمال دارد انتشار اوراق بدهی نقدینگی را از بازار سهام برباید، افزود: اوراق بدهی یک ابزار جدید در بازار سرمایه ما است. البته بیم آن میرود موجب انتقال بدهی از بازار پول به بازار سرمایه شود. از طرفی نرخ بازدهی اوراق بدهی نسبت به سیستم بانکی بیشتر است و ابزار جدید با بازدهی جدید تلقی میشود. در نتیجه این فرضیه که امکان دارد منابع نقد از بازار اوراق بهادار و سهام خارج شود، تأیید میشود. تا پیش از این از ابزار بدهی به عنوان یک اهرم در بازار سرمایه استفاده نمیشد ولی از اواخر سال ۱۳۹۴ در دستور کار دولت قرار گرفت که خود میتواند نقطه عطفی برای بازار سرمایه باشد.

این کارشناس بازار سرمایه با اشاره به کم شدن نرخ سود و تسهیلات بانکی گفت: یکی از مهمترین کارهایی که طی چند وقت گذشته در بازار سرمایه در دستور کار دولت قرار گرفت، تصمیماتی مربوط به کاهش نرخ سود و تسهیلات بانکی در حوزه بازار پول بود. این اتفاق تا حدودی منجر شد که نقدینگی از بازار پول به سمت بازار سرمایه برود و در نتیجه گردش نقدینگی افزایش یابد. از طرفی هم به خاطر انتشار اوراق بدهی حجم نقدینگی افزایش یافت. این دو مورد در کنار هم موضوعات پررنگی بودند که از جانب دولت درباره بازار سرمایه انجام پذیرفتند.

آقابزرگی درباره اقداماتی که دولت در حوزه بازار سرمایه باید انجام میداد اما نداد، افزود: یکی از اقداماتی که حتما باید صورت میپذیرفت تک نرخی شدن ارز و به تبع آن انجام معاملات آتی ارز و تأسیس بورس ارز بود. این موارد انتظاراتی است که خود دولت برای فعالان بازار سرمایه ایجاد کرد اما محقق نشد.

وی اضافه کرد: با طرح موضوع سرمایه گذار خارجی در بازار سرمایه ایران اولین بحثی که پیش میآید بحث انتقال ارز و سیستم هجینگ نرخ ارز است. ما میتوانستیم به وسیله ایجاد معاملات آتی ارز به صورت مشتقه، فرایند هج کردن را داشته باشیم اما به دلیل محقق نشدن طرح تک نرخی شدن نرخ ارز این برنامه تحقق نیافت.

وی درباره بحث نرخ خوراک پتروشیمیها نیز گفت: نرخ اعلام شده برای خوراک پتروشیمیها و پالایشگاهها، با نرخی که قبلا انتظار میرفت همسو نبود و در نتیجه خواستههای فعالان بازار سرمایه در این زمینه تأمین نشد. در صورتی که اگر این موضوع دقیق و طبق خواستهها صورت میپذیرفت تأثیرات مثبتی را میتوانستیم در بازار سرمایه ایران شاهد باشیم.

آقابزرگی درباره اقدامات بورس انرژی نیز اظهار کرد: علیرغم برنامههایی که دولت برای انجام معاملات فراوردههای نفتی داشت بورس انرژی در حد انتظار ظاهر نشد و به نظر میرسد که با برنامههای از پیش تعیین شده فاصله دارد. در حوزه نفت و فرآوردههای نفتی مزیت رقابتی داریم و حداقل انتظار در این مورد این است که بورس انرژی حجم وسیعی از معاملات بازار سرمایه را داشته باشد که متأسفانه این طور نیست.

وی درباره قوانین و مقررات بورس تصریح کرد: باید در قوانین و مقررات بازار سرمایه تجدیدنظرهایی انجام پذیرد و نیاز است آن مقرراتی که زائد یا موازی با دیگر قانونها هستند مورد بازنگری قرار گیرد.

وی در پاسخ به اینکه آیا سازمان بورس میتواند در حذف حجم مبنا و افزایش نوسان موفق باشد؟ گفت: شاید این قابلیت در ظرفیت فعلی ما وجود نداشته باشد اما رئیس جدید سازمان بورس (شاپور محمدی )این موضوع را جزو دستورکارش قرار داده است. با توجه به اینکه وی سالها در بدنه بازار سرمایه بوده و همکاریهایی با بدنه دولت داشته و دارد فکر میکنم بتواند در برنامههایش موفق شود و مقدار زیادی از گفتههایش را عملی کند.